PRAWNIKU: Sprawdź, jak skrócić czas

przygotowania pism procesowych

i lepiej zabezpieczyć interes

klienta i kancelarii.

Dostałeś zlecenie na prowadzenie tzw. sprawy frankowej?

czyli zgłosił się do Ciebie tzw. „frankowicz”,

który chce pozwać bank albo został pozwany

w związku z umową kredytową, na mocy której

zobowiązania stron zależą od kursów walutowych banku,

np. CHF, EUR, JPY, USD, GBP.

W teorii wszystkie sprawy frankowe wydają się bardzo podobne,

a w rzeczywistości stany faktyczne są mocno niejednorodne.

Dlatego możesz mieć wątpliwości:

– jak ustalić kolejność roszczeń (które główne i dlaczego ewentualne)?

– jak obliczyć wysokości świadczeń nienależnych i należnych?

– jak uzasadnić prawidłowość obrachunku nadpłaty kredytowej i nadwyżki kapitałowej?

– wg jakiej zasady kwalifikować świadczenia spełniane w różnych walutach?

– wg jakich założeń rozliczać aneksy, wakacje i kapitalizacje?

– jak liczyć roszczenie zgodnie z TSUE, SN i SOKIK ?

Choć linia orzecznicza sprawie wrażenie mocno ugruntowanej,

to poglądy sędziów się zmieniają, a wyroki niekiedy zaskakują.

Czy linia orzecznicza

w sprawach frankowych

jest zmienna czy stabilna?

W 2022 roku większość tzw. spraw frankowych wygrywają kredytobiorcy. DZIŚ w większości przypadków sądy ustalają (stwierdzają) całkowitą nieważność umów kredytowych. A jeszcze WCZORAJ szczytem marzeń było przekonanie sądu do zasądzenia samej zapłaty na podstawie przesłankowego odwalutowania kredytu. Jak zatem JUTRO będzie kształtować się linia orzecznicza?

Prawnicy wiedzą, że niezbadane są wyroki niezawisłych sądów

i znają poglądy o:

– mocy prejudykatu SOKIK (III CZP 17/15 + Dz.U. 2015 poz. 1634 z 10-letnim vactio legis)

– dopuszczalności indeksacji kredytu (IV CSK 377/10, I CSK 1049/14, V CSK 382/18; III CSK 159/17 i I CSK 242/18)

– dopuszczalności odwalutowania kredytu (IV CSK 309/18, I CSK 341/20, II CSKP 364/22)

– dopuszczalności unieważnienia umowy (II CSKP 650/22)

– dopuszczalności przedawnienia roszczeń (I ACa 155/21, XXIV C 897/17)

Bez dwóch zdań sądy zalewa fala pozwów kredytobiorców „nabitych w CHF”. Wzbiera wtórna fala frankowa (powództwa banków). Trzecia fala jest tylko kwestią czasu („nabici w WIBOR”). Sądom przydałby się swoisty falochron – salomonowe wyroki, które utopią pomysły na kolejne roszczenia zwaśnionych stron. Chodzi o dziesiątki, jeśli nie setki tysięcy spraw.

Sędziowie zazwyczaj wiedzą, że orzeczenie ustalające „odwalutowanie kredytu” zamyka bankowi drogę do żądania od kredytobiorcy zwrotu kapitału. Podobny skutek powinno przynieść uwzględnienie bankowego zarzutu potrącenia kredytu w przypadku wyroku stwierdzającego nieważność umowy. Abstrahuje od zasadności takich zarzutów i ich wpływu na zasądzane koszty procesu.

Ta okoliczność wyjaśnia…

Dlaczego ostrożność procesowa

w sprawach o kredyty walutowe

jest niezbędna?

W 2022 roku niektóre sądy powszechne oddalają roszczenia o ustalenie nieważności, lecz stwierdzają całkowitą bezskuteczność indeksacji albo oddalają apelację banku od takich wyroków (np. V Ca 1303/20, I C 834/20, I C 1413/19, VI C 2335/20).

Sąd Najwyższy aprobuje odwalutowanie kredytu, poprzez oddalanie bankowych skarg kasacyjnych (II CSKP 40/22) albo zwracają do ponownego rozpoznania sprawy (II CSKP 364/22, I CSK 341/20). I choć nieważność dominuje, to ostrożności procesowej nigdy za wiele.

Niewątpliwie pełnomocnicy banków podnoszą poprzeczkę ostrożności procesowej ponad stratosferę. Dwoją się i troją, jak zwieść sądy na manowce. Formułują liczne zarzuty procesowe i stosują wykładnie przepisów, o jakiej nie śniło się racjonalnemu prawodawcy. Niestety niektóre z nich trafiają na podatny grunt. Wciąż w każdej apelacji i każdej instancji zapadają kontrowersyjne wyroki (korzystne dla banków).

Pełnomocnicy kredytobiorców mozolnie prostują pokrętne ścieżki bankowej aberracji prawa. W toku procesów piszą i mówią o podstawach prawa zobowiązań i konsumenta. Choć niekiedy, formując żądania pozwu, jakby zapominają o zasadzie ograniczonego zaufania (roszczenia ewentualne).

CO WAŻNE: bezprecedensowo po uchwale SN III CZP 6/21, wielu sądom trzeba udowadniać, iż kredytobiorca został prawidłowo poinformowany przez swojego pełnomocnika o ryzykach procesowych (kodeksowe zasady rozliczania świadczeń nienależnych, sądowa praktyka zasądzania zwrotu kosztów procesu, niechlubne wyroki wydane z oczywistą obrazą przepisów), ale także o prawach przeciwnika (powództwo wzajemne, zarzuty procesowe, roszczenia restytucyjne).

CO PRAKTYCZNE:

– roszczenia ewentualne w pozwie wskazują na świadomość ryzyk procesowych,

– świadomość skutków finansowych można wykazać prognozą procesową,

jaką klient otrzymał przed złożeniem pozwu, a po wyliczeniu roszczeń (wielowariantowym).

Jak interes klienta

determinuje strategię procesową?

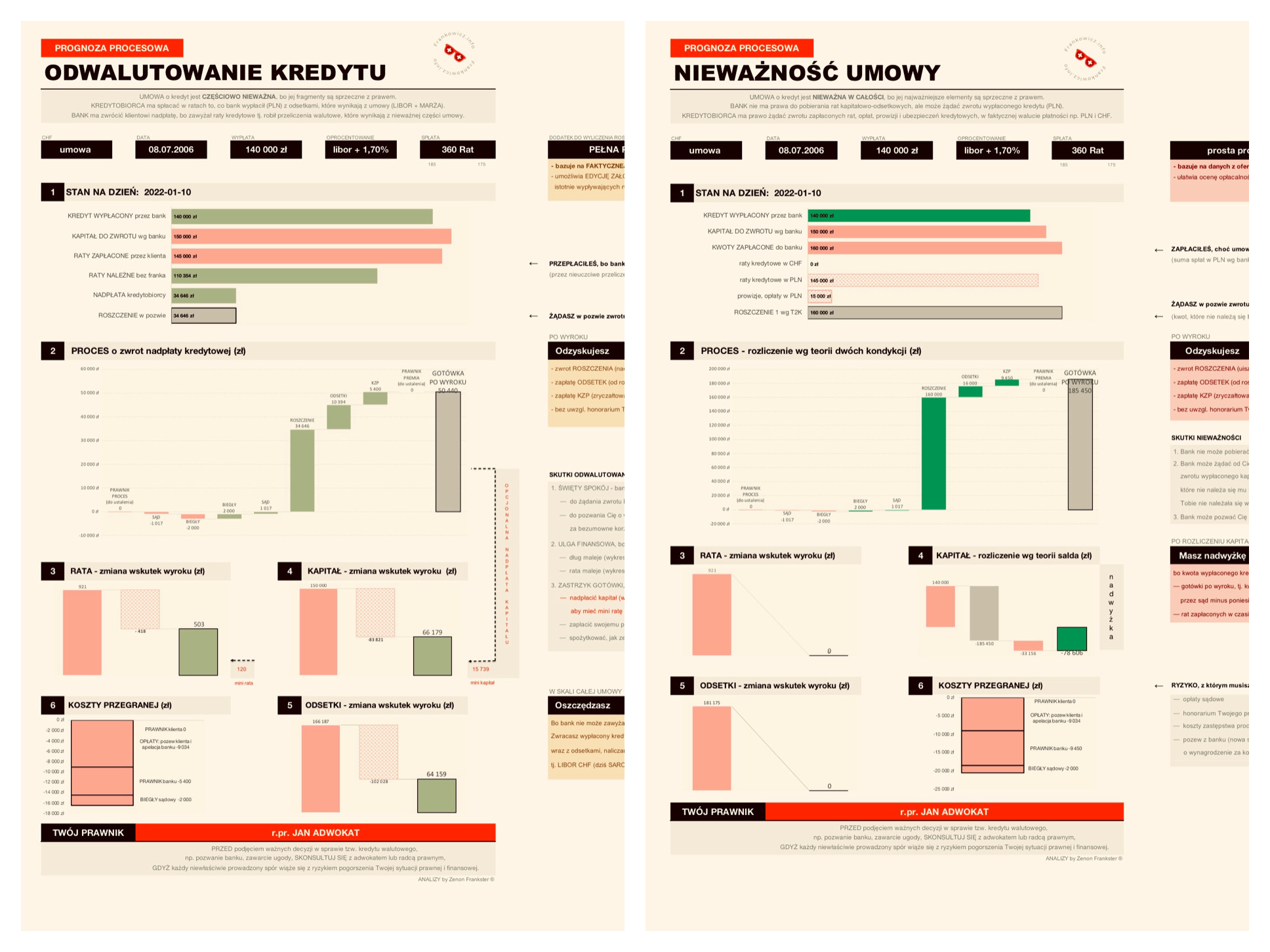

Nie każdy frankowicz ma środki na zwrot bankowi kapitału po wyroku stwierdzającym nieważność umowy kredytowej. Niektórzy kredytobiorcy wolą dostać gotówkę (zwrot nadpłaty kredytowej z odsetkami) i dalej spokojnie spłacać mini dług (niezawyżony kursami CHF) w mini ratkach (LIBOR-owe oprocentowanie). Strategia dochodzenia roszczeń (rodzaj, kolejność i wysokość) ma być korzystna przede wszystkim dla klienta, a także zabezpieczać jego interes na wypadek różnych ewentualności procesowych.

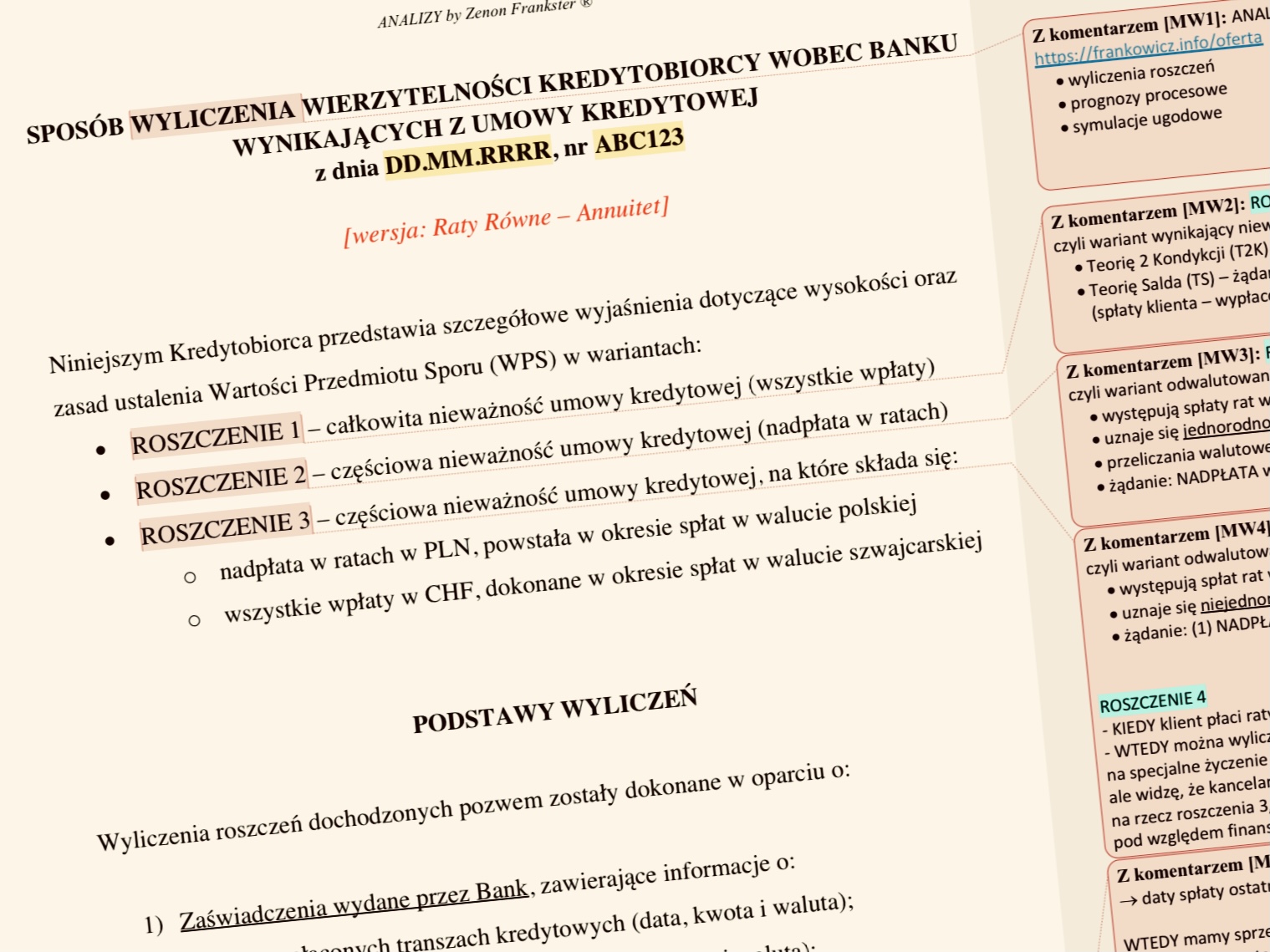

Każdy pełnomocnik kredytobiorcy, aby zachować należytą staranność zawodową, powinien sformułować pozew kaskadowo. Dlaczego? Bo wyroki frankowe są jakie są – tę samą umowę jeden sąd odwalutowuje, a inny unieważni, a jeszcze inny utrzyma w mocy (sic!). Takiej informacji nie można zataić przed klientem!

Każdy klient powinien wiedzieć, że jeden pozew może zawierać kilka roszczeń, czyli główne i ewentualne. Przykładowo, w pierwszej kolejności żądam ustalenia nieważności umowy kredytowej, a w drugiej kolejności – z daleko posuniętej ostrożności – odwalutowania kredytu. Odwrotna kolejność roszczeń także jest dopuszczalna, a w niektórych sytuacjach wręcz pożądana.

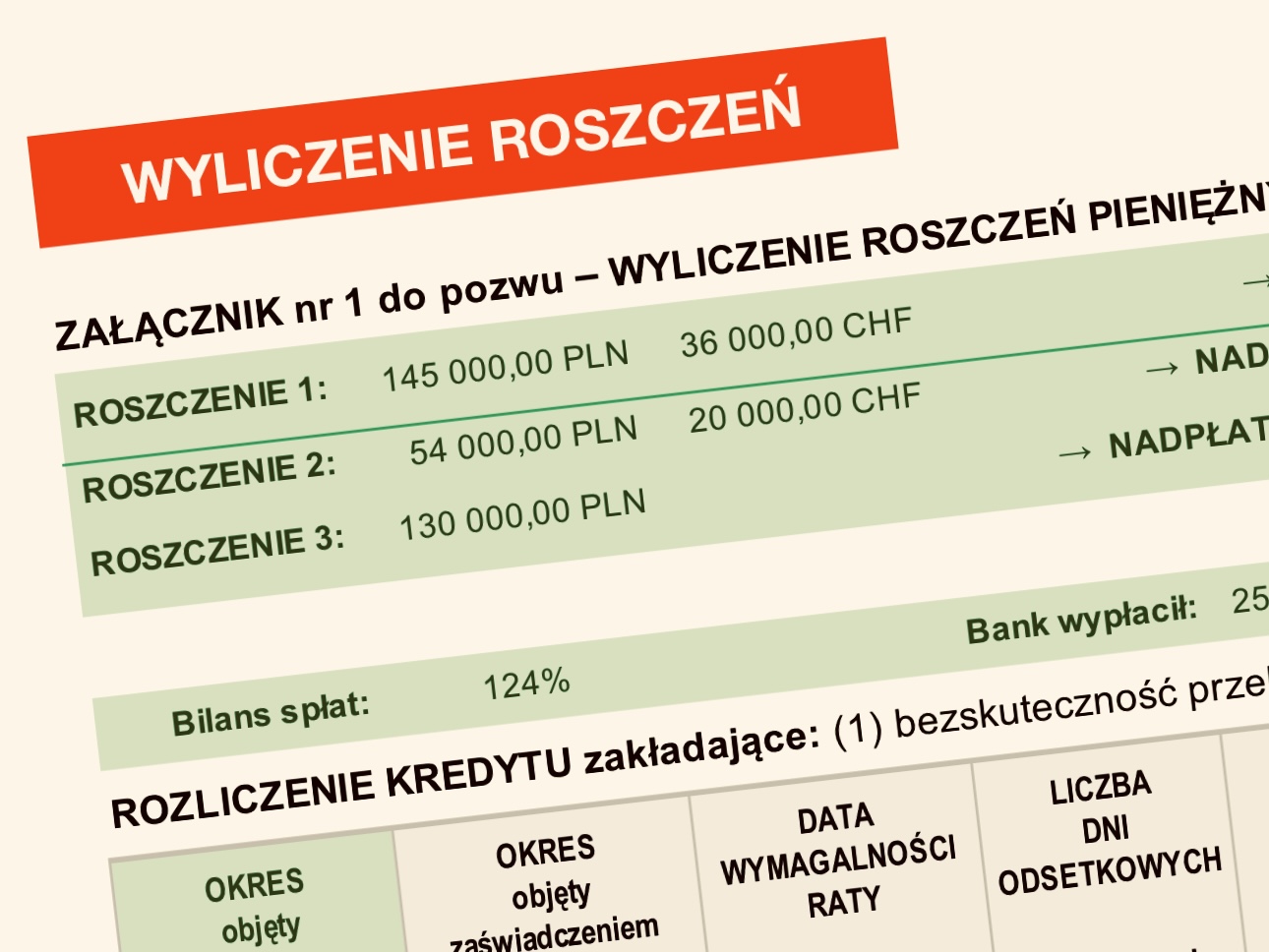

Niemal każdy pozew frankowy zawiera roszczenie o zapłatę (obok żądania ustalenia). Kredytobiorcy dochodzą zwrotu świadczeń nienależnych bankowi, a które uiścili na mocy wadliwej umowy. Zatem poza analizą prawną kontraktu kredytowego, konieczne jest dokonanie jego analizy finansowej. Tak, aby dokładnie określić wysokość roszczeń pieniężnych, co do kwoty i waluty, dla każdej ewentualności procesowej.

Nieważność umowy kredytowej

– kiedy nadwyżka kapitałowa,

a kiedy wszystkie wpłaty?

Nieważność umów kredytowych rządzi. Dziś prawnicy zwykle lokują roszczenie o ustalenie nieważności umowy albo nieistnienie stosunku prawnego, jako pierwsze w pozwie. Sądy zazwyczaj orzekają zgodnie z takim żądaniem głównym, ale dopiero począwszy od wyroku TSUE ws. C-260/18. Wielu kredytobiorców oczekuje takiego właśnie wyroku i jest finansowo przygotowana na rozliczenie z bankiem.

W teorii rozliczenie takiej nieważności, to banał – wystarczy odczytać kwotę z wyciągu bankowego. Co do zasady, suma wpłat kredytobiorcy stanowi o wysokości roszczenia pieniężnego (art. 187 §1 pkt 1 k.p.c.). Jednak w praktyce orzeczniczej pojawiła się niebanalna Teoria Salda (TS) – zasądzenie tylko nadwyżki kapitałowej, a w przypadku jej braku oddalenie powództwa o zapłatę.

Na szczęście, po raptem 2 latach „saldowania frankowiczów”, SN opowiedział się za stosowaniem Teorii Dwóch Kondykcji (T2K) (III CZP 11/20, III CZP 6/21). Dzięki czemu kredytobiorcy, którzy spłaciły mniej niż bank wypłacił, mogą unieważnić umowę w całości (a nie tylko w części). Niestety Teoria Salda wydaje się być wiecznie żywa. A to za sprawą uwzględniania przez sądy wątpliwych zarzutów potrącenia lub zatrzymania, przy jednoczesnym pominięciu okoliczności przedawnienia roszczeń banku.

To zaś sprawia, że zwycięzca może NIE wziąć wszystkiego (odsetki i koszty procesu).

Na dodatek może uwikłać się w drugi proces z bankiem (a można go uniknąć).

Odwalutowanie kredytu

– jaka nadpłata?

Odwalutowanie kredytów już nie rządzi, ale wciąż występuje. Prawnicy – zwykle zwolennicy nieważności – pozycjonują żądanie ustalenia bezskuteczności indeksacji kredytu, jako roszczenie ewentualne. Jednak potrafią zmienić kolejność roszczeń na życzenie klientów (niekiedy wbrew własnym przekonaniom). A sądy mogą orzekać i orzekają o zwrocie nadpłaty kredytowej, redukcji długu i rat, zwłaszcza w odniesieniu do kredytów indeksowanych (oferowanych m.in. przez banki z prejudykatem SOKIK: mBank, Millennium, BPH).

Kto życzy sobie odfrankowienia w pierwszej kolejności? Frankowicze, którzy:

– chcą uniknąć pozwu o korzystanie z kapitału (cenią sobie święty spokój),

– pozwali bank, ale wcześniej spłacili kredyt w całości,

– wiedzą, że po zwrocie nadpłaty spłacą odwalutowany dług w całości,

– chcą odzyskać gotówkę i korzystać z najtańszego kredytu na świecie.

– nie są gotowi finansowo na rozliczenie z kapitału,

– nie wierzą, że sąd stwierdzi przedawnienie roszczeń banku.

Ile wynosi nadpłata kredytowa? Często jest to około 30-40% wszystkich wpłat! Ale uwaga – wysokość nadpłaty można ustalić w PLN, ale także i w CHF (gdy spłaty były dokonywane w walucie Helwetów). Można także przyjąć, iż bank winien zwrócić wszystkie płatności w CHF. Każda koncepcja odwalutowania kredytu ma swoje plusy i minusy, które można przełożyć na pieniądze i paragrafy. Każda koncepcja spotkała się z przychylnością sądów, co oczywiste w różnych składach orzekających.

I tak oto dochodzimy do meritum:

Jak ustalić wysokość

roszczeń pieniężnych frankowicza

i wykazać ich zasadność?

Odpowiedź na to pytanie jest prosta, ale nie łatwa:

PO PIERWSZE zgodnie z interesem uświadomionego mocodawcy, aby móc spojrzeć mu w oczy i w lustro;

PO DRUGIE zgodnie z wyrokami nieprzewidywalnych sądów, aby zabezpieczyć interesy klienta;

PO TRZECIE zgodnie z dokumentami kreatywnego banku, aby obalić gołosłowne zarzuty przeciwnika;

PO CZWARTE zgodnie z regułami finansowej arytmetyki, aby wykazać kolejne błędy w sztuce bankowej;

PO PIĄTE zgodnie z zasadami wizualizacji danych, aby wykazać związki przyczynowo-skutkowe.

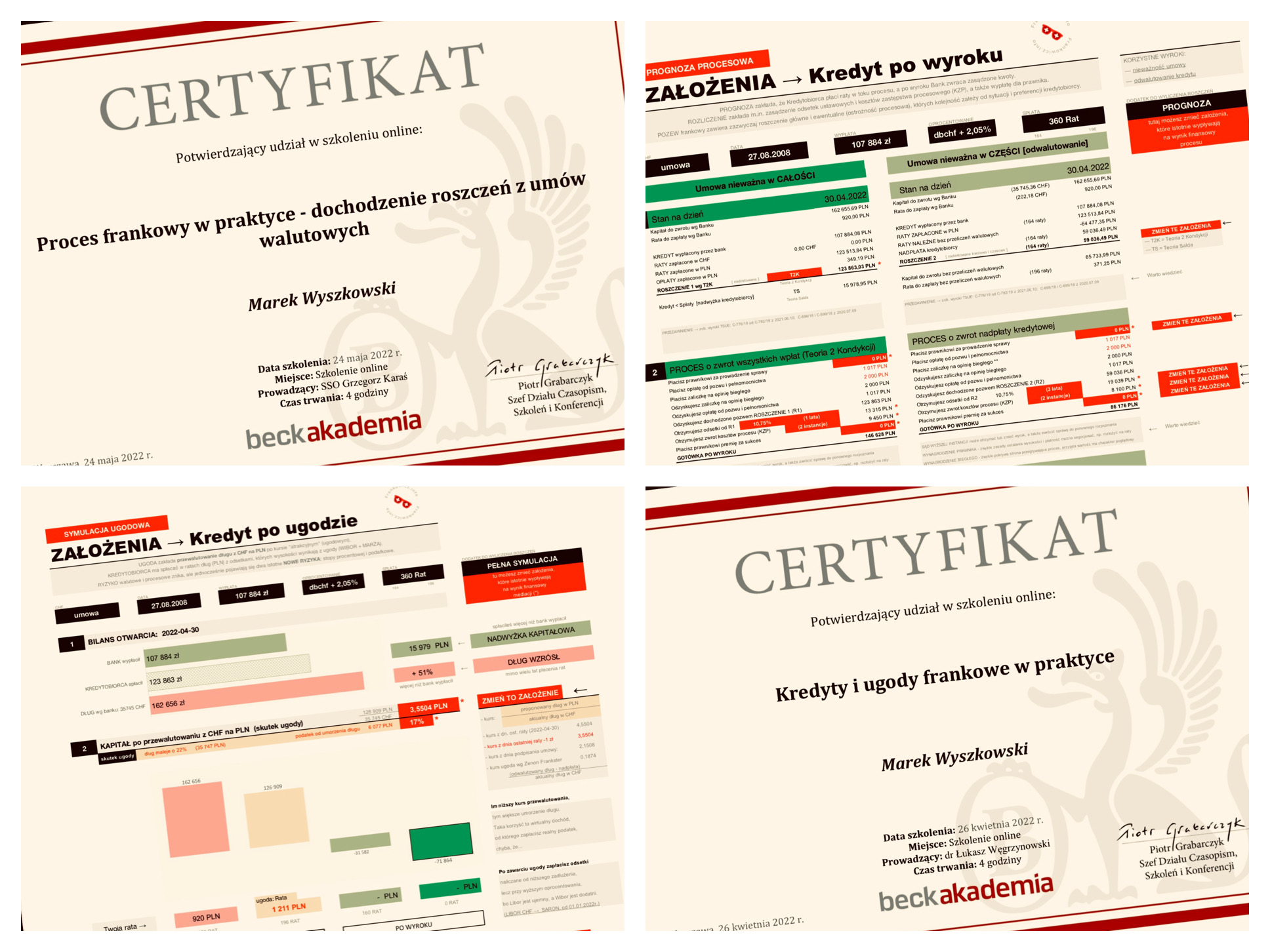

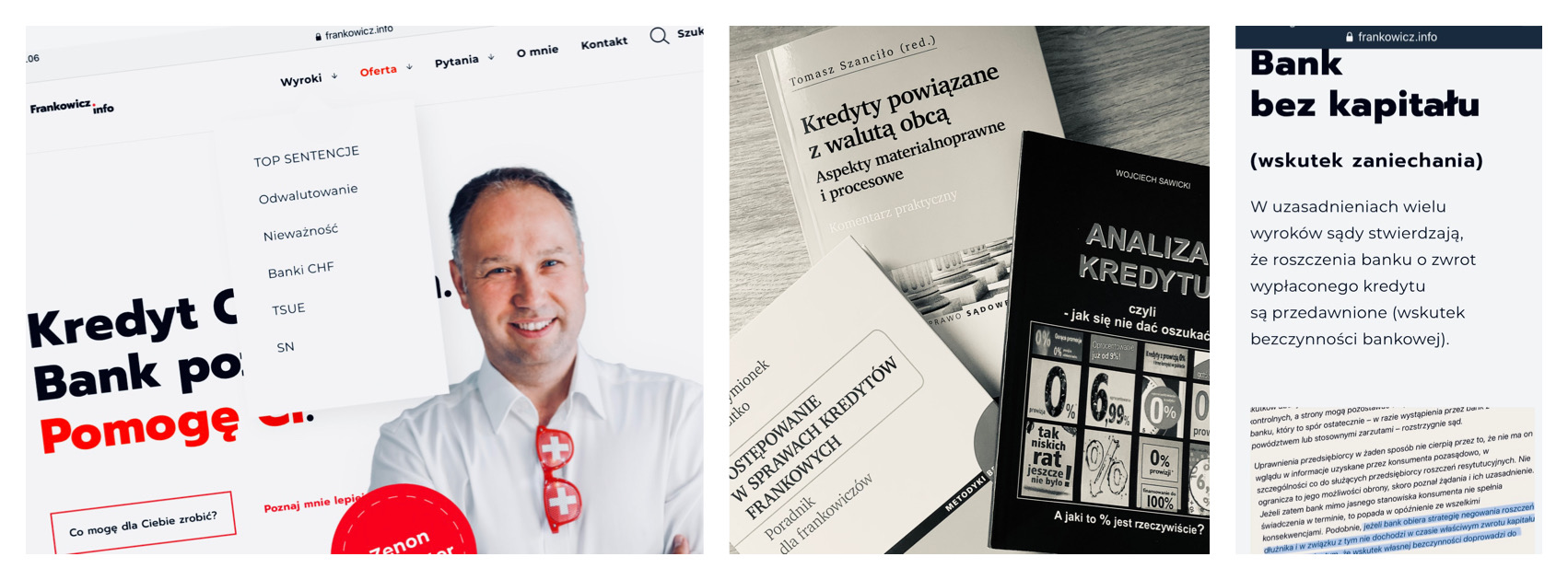

Najpewniej zgodzisz się, że każdy prawnik lepiej zna się na paragrafach niż na liczbach. Faktem notoryjnym jest, że sądy polegają na opiniach biegłych, gdy brakuje im wiadomości specjalnych z różnych dziedzin. Podobnie adwokaci i radcowie prawni zazwyczaj korzystają ze wsparcia analityków ws. frankowych.

KIM jestem?

Dodaj komentarz

Podziel się z nami swoją opinią lub doświadczeniami. Zapraszamy do dyskusji.