Typowa propozycja ugody od banku

Otrzymałeś propozycję ugody od banku czyli bank zaproponował Ci przewalutowanie kredytu, które obniży Twoje obecne zadłużenie.

Twoje raty przestaną zależeć od kursów CHF / EUR / USD / JPY,

a oprocentowanie można „zamrozić” na 5 lat,

pomimo podwyższania stóp procentowych przez RPP.

Chcesz szybko sprawdzić, czy zawarcie ugody z bankiem to naprawdę dobra decyzja? (analiza przypadku)

A może masz wątpliwości:

– czy warto bezkosztowo podpisać ugodę?

– czy lepiej zainwestować w proces sądowy?

– a może lepiej poczekać na ustawę „antyspreadową bis”?

A może już zdecydowałeś, że chcesz podjąć rozmowy z bankiem o swoim kredycie,

ale nie wiesz, od czego zacząć albo jak odpowiedzieć na propozycję ugody?

Jeśli Twoja odpowiedź na choć jedno z powyższych pytań brzmi „TAK”,

to przeczytaj ten artykuł do samego końca.

Dlaczego banki proponują ugody?

Do niedawna żaden frankowicz nie dostał żadnej propozycji ugodowej. Nie ma się co dziwić bankom! Po co iść na ustępstwa wobec awanturującego się klienta? (takiego, który składa tylko reklamacje?) Przecież każdy straszy sądem, lecz nie każdego stać na prawnika i proces.

Poza tym do końca 2019 roku, kiedy to Trybunał Sprawiedliwości Unii Europejskiej (TSUE) wydał pierwszy wyrok ws. polskich frankowiczów (C-260/18), to banki częściej wygrywały w sądzie. Zatem nie miały biznesowej potrzeby dogadywania się z klientami.

Jednak czasy się zmieniły. I to bardzo!

Dobra zmiana dla kredytobiorców to przede wszystkim:

– zniesienie Bankowego Tytułu Egzekucyjnego (BTE) (wyrok TK sygn. akt P 45/12);

– obniżenie opłaty od pozwów przeciwko bankom do 1.000 zł (Dz.U. 2016 poz. 421);

– zmiana linii orzeczniczej na niekorzyść banków.

Te zmiany sprawiły, że…

Frankowicze wygrywają w sądach rejonowych, okręgowych, apelacyjnych oraz w Sądzie Najwyższym.

W mediach społecznościowych codziennie pojawiają się informacje o kolejnych wyrokach korzystnych dla nabitych we franki, euro, jeny itp. Coraz częściej pojawiają się także pytania o ugody, o których piszą media tradycyjne.

Mimo to banki nie płaczą, tylko płacą i chłodno kalkulują:

– ile ludzi zgłasza się po historię kredytu (zapowiedź pozwu)?

– jak powstrzymać ludzi przed pójściem do sądu?

– jak powstrzymać sądy przed udzieleniem „wakacji procesowych”?

– jak wydłużać czas trwania postępowania sądowego?

– jak opóźnić termin zwrotu pieniędzy po wyroku?

– jak obniżyć kwotę do wypłaty dla frankowicza?

– jak nie wypłacić nic klientowi, a nawet zarobić na nim więcej niż „metodą na franka”?

Wiedz, że nad frankowymi ugodami w bankach pracują naprawdę tęgie głowy.

Dodatkowo bankowcy często są wspierani przez międzynarodowe firmy doradcze i kancelarie prawne,

a także speców od reklamy i marketingu…

Dlatego, aby zminimalizować straty…

Banki promują ugody,

jako „korzystne” przewalutowanie,

bez ryzyka procesowego.

Pamiętaj „nie wszystko złoto, co się świeci”.

Nie zapomnij też o tym, że banki mają rozmach. Mają miliony klientów i lubią wielomilionowe zyski. W tym celu zawodowo obciążają ryzykiem środki powierzone im pod jakimkolwiek tytułem zwrotnym (art. 2 ustawy Prawo bankowe). A nawet wprowadzają do oferty produkty, które obciążają je same ryzykiem (por. ZBP: Biała Księga kredytów frankowych w Polsce).

Czy wierzysz w nawrócenie banków? Czy wierzysz, że DZIŚ banki proponują uczciwe ugody, choć „wczoraj”

przygotowywały wzorce umów naszpikowane klauzulami niedozwolonymi?

Moim zdaniem banki skalkulowały ugody, które są „na bank” korzystne dla banku,

a także na pierwszy rzut oka są atrakcyjne dla większości kredytobiorców.

Choć tylko dla mniejszości frankowiczów ugody będą naprawdę dobre.

Zresztą już za chwilę się o tym przekonasz.

Oto założenia ugód,

jakie wymyślili bankowcy

Choć każdy bank ma własny pomysł na rozwiązanie problemu frankowego,

to wszystkie koncepty ugód sprowadzają się do:

PO PIERWSZE utrzymania umowy przy życiu, aby móc dalej zarabiać na odsetkach;

PO DRUGIE wstawienia do umowy nowego ryzyka stopy procentowej, aby móc naliczać wyższe odsetki;

PO TRZECIE eliminacji z umowy ryzyka kursowego, aby dług malał z każdą spłaconą ratą;

PO CZWARTE eliminacji ryzyka prawnego tj. zrzeczenie się wzajemnych roszczeń;

PO PIĄTE optymalizacji kosztów i podatków.

Jedne banki – w ramach ugód – stosują przeliczenia kredytowe wg tzw. „grubej kreski”,

która zakłada jedynie przewalutowanie obecnego zadłużenia w CHF na PLN

w oparciu o „atrakcyjny i negocjowalny” kurs franka.

Inne banki – w ramach ugód – dokonują przeliczenia kredytu z CHF na PLN.

Przy założeniu, że kredyt był oprocentowany inaczej niż przewiduje to Twoja umowa kredytowa – nie LIBOR, lecz WIBOR + marża. Zatem przy rozliczeniu spłat mogła powstać niedopłata, jak i nadpłata kredytowa.

W nielicznych przypadkach bankowa ugoda może doprowadzić do całkowitej spłaty kredytu.

Oto skutki ugody,

na jakie możesz liczyć

Co w praktyce ugoda frankowa oznacza?

1. ustalenie nowego salda zadłużenia w PLN (zamiast w CHF)

2. ustalanie nowego oprocentowania kredytu (WIBOR zastępuje LIBOR)

3. ustalenie nowego harmonogramu spłat (PLN @ WIBOR + MARŻA)

W rzeczywistości tego typu ugody zaproponowały m.in.:

– BNP Paribas,

– BOŚ Bank,

– ING,

– mBank,

– Millennium,

– PKO BP,

– Raiffeisen,

– Santander.

To informacja pewna. Mam ją z pierwszej ręki, tj. od frankowiczów,

którzy zwrócili się do mnie z prośbą o pomoc w analizie warunków ugody,

jakie zaproponowały im banki.

Czy brać ugodę tu i teraz,

czy latami czekać na wyrok?

Odpowiedź na to pytanie nie jest ani prosta, ani jednoznaczna.

Wszystko zależy od indywidualnej sytuacji kredytobiorcy.

Jednak, aby móc w ogóle podjąć próbę odpowiedzi, konieczne jest otrzymanie warunków ugody.

Jedne banki same z siebie składają „niemoralne propozycje”. Drugie prezentują konkrety tylko klientom, którzy złożyli wniosek o mediację w Sądzie Polubownym przy Komisji Nadzoru Finansowego (KNF). Inne proponują ugody dopiero na etapie postępowania sądowego.

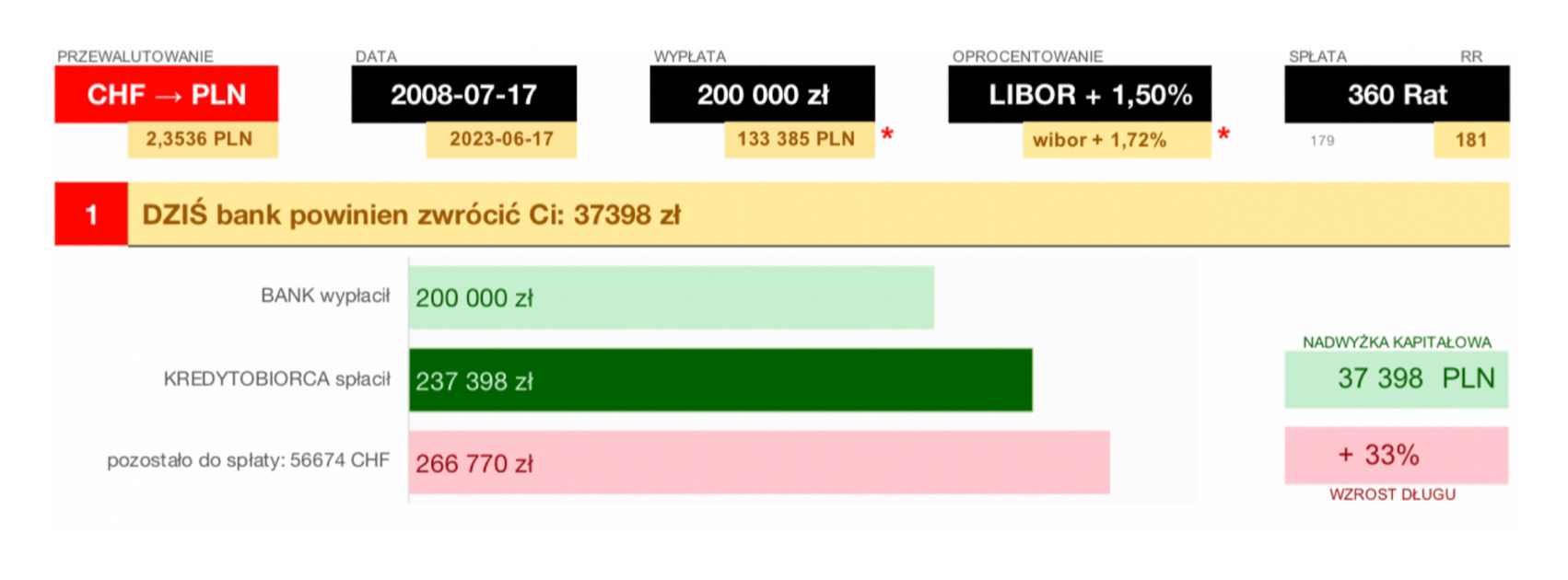

Zazwyczaj propozycja ugodowa banku zawiera informacje o:

– wysokości dotychczasowych spłat kredytobiorcy,

– wysokości bieżącego zadłużenia, raty i oprocentowania,

– wysokości zadłużenia, raty i oprocentowania po zawarciu ugody.

Jednocześnie bank pomija informacje o możliwych skutkach finansowych wyroku sądowego, który ustali całkowitą lub częściową nieważność umowy (tzw. odwalutowanie), a także zasądzi zwrot świadczeń nienależnych. Nie licz na to, że bank, będący autorem klauzul abuzywnych, wpisanych do rejestru prowadzonego przez Prezesa UOKIK, rzetelnie poinformuje Cię o tym fakcie. Natomiast powinieneś wiedzieć, że taki wpis ma bardzo poważne skutki prawne, które możesz użyć w negocjacjach ugodowych!

W ostatnim akapicie, znajdziesz więcej szczegółów.

Jak ocenić atrakcyjność ugody w kontekście korzystnego wyroku?

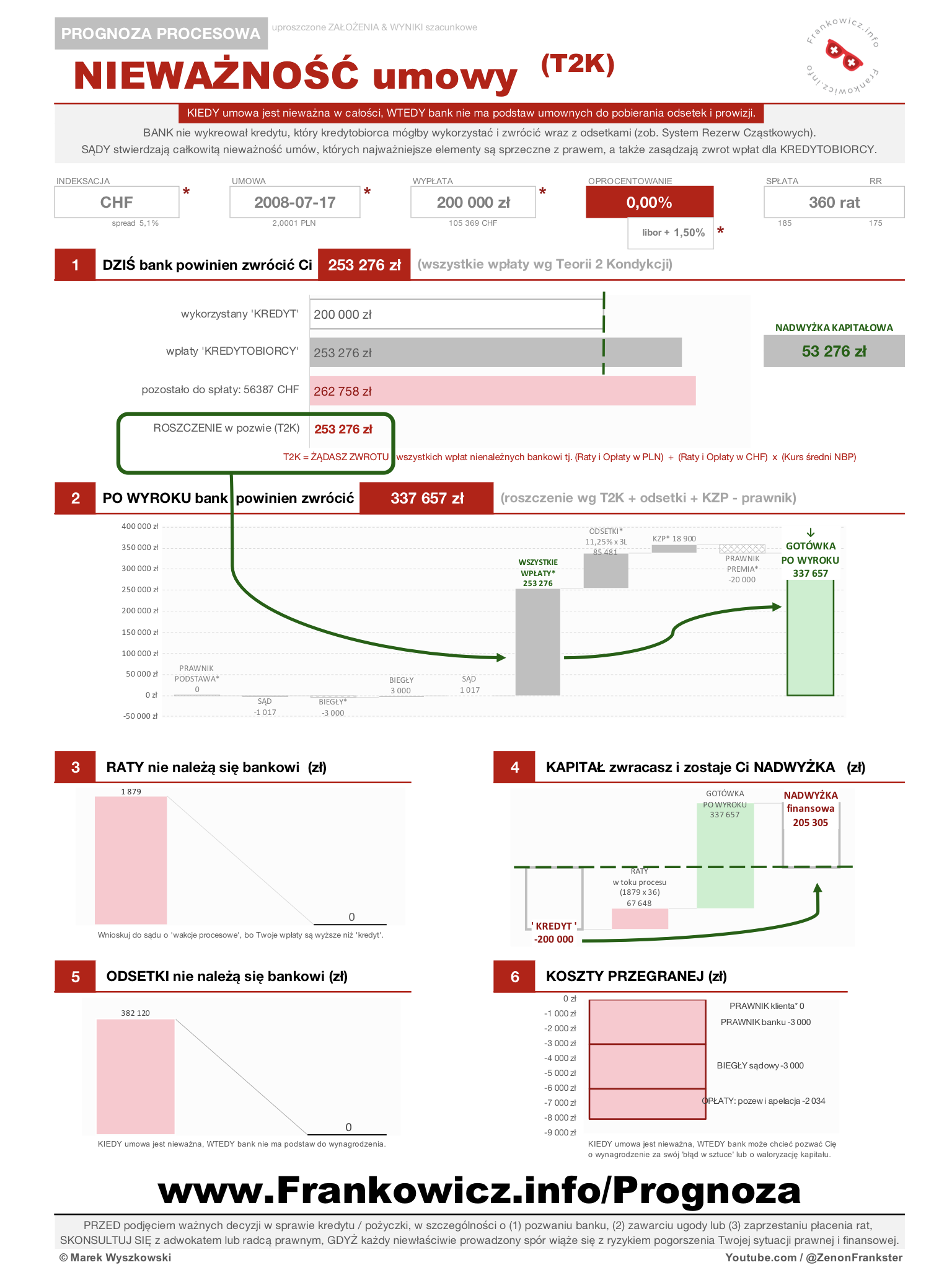

Zacznijmy od realiów sądowych. W 2023 roku większość sądów uznaje, że umowy o kredyt frankowy są nieważne w całości. Wcześniej dominowały ustalenia częściowej nieważności (bezskuteczności) umowy – tzw. odwalutowania. Frankowicze wygrywają masowo, a banki sporadycznie.

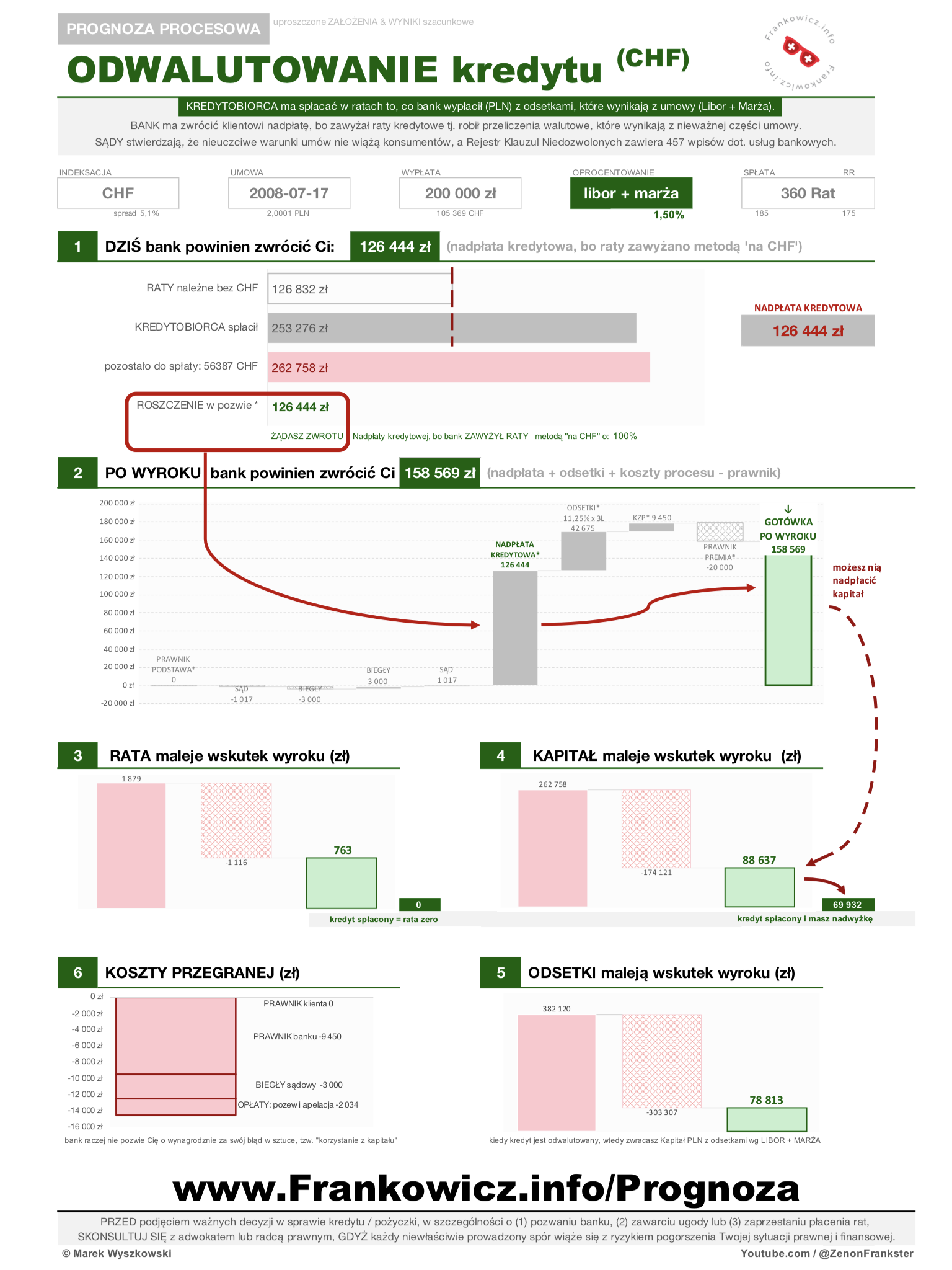

Następnie przejdźmy do rozliczeń z bankiem po wyroku. O ile w przypadku odwalutowania sprawa jest prosta (zwrot nadpłaty z odsetkami ustawowymi + nowy harmonogram spłat – PLN @ LIBOR / SARON), o tyle w przypadku nieważności jest kilka możliwych scenariuszy. Najczarniejszy z korzystnych wyroków oznaczać będzie konieczność jednorazowej zapłaty na rzecz banku niespłaconego kapitału PLUS konieczność zaangażowania się w nowy proces, który bank wytoczy przeciw Tobie o tzw. wynagrodzenie za bezumowne korzystanie z kapitału.

Dalej przyjrzyjmy się rozliczeniom z fiskusem po zawarciu ugody. Pamiętaj, że co do zasady umorzenie długu jest przychodem podatkowym! Zatem od kwoty wirtualnego umorzenia, powinieneś zapłacić realny podatek! Taka jest cena ugodowej redukcji długu i możliwości dalszej jego spłaty na nowych zasadach. No chyba, że obejmie Cię abolicja podatkowa, przewidziana w rozporządzeniu ministra finansów (Dz.U. 2022 poz. 592). Tymczasem redukcja długu wskutek wyroku nie jest dochodem podatkowym, tak samo jak sądowne wyegzekwowanie zwrotu świadczeń nienależnych od banku jest wolne od podatku!

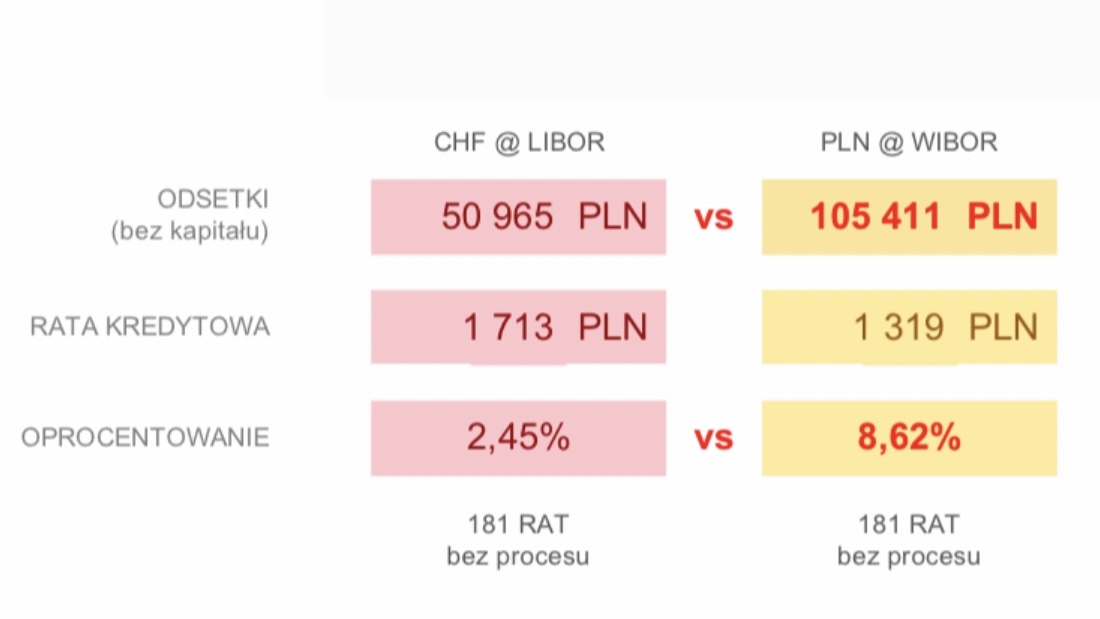

Kolejno popatrzmy na procenty. Po zawarciu ugody oprocentowanie kredytu wzrośnie, bo w miejsce ujemnego LIBOR-u pojawi się dodatni WIBOR. To nie jest dobra zmiana, bo spowoduje radykalny wzrost sumy odsetek należnych bankowi. Ale kiedy planujesz szybko i w całości spłacić dług kredytowy (zredukowany wskutek ugody), wtedy zmiana ryzyka walutowego na procentowe będzie dla Ciebie OK.

Czy jesteś GOTOWY NA KONKRETY?

Zobacz, jaką UGODĘ

po 15 latach spłaty kredytu

bank może zaproponować Tobie!

i zobacz, jakie ANALIZY robi Zenon Frankster

Nie każdy frankowicz chce pozywać bank, a przy najmniej nie od razu.

Żaden bank nie chce być pozwanym ws. frankowej, bo niemal każda sprawa jest dla niego przegrana. Dlatego niektóre banki prewencyjnie proponują ugody, lecz bez wdawania się w szczegóły.

<!–

I tak oto frankowicz, dostaje prostą propozycję ugody w stylu:

– "obniżymy Twój dług o 50%"

– "przewalutujemy Twój kredyt po kursie 2,3536 PLN"

Jedni klienci wezmą taką ugodę "z pocałowaniem w rękę" bankowego łaskawcy.

Drugim włączy się "zielona lampka", że z bankiem można wygrać w sądzie.

Zenon Frankster prezentuje:

SYMULACJA UGODOWA,

jakiej nie dostaniesz w żadnym banku,

bo pokaże Ci sądowy scenariusz,

czyli możliwe skutki wyroku.

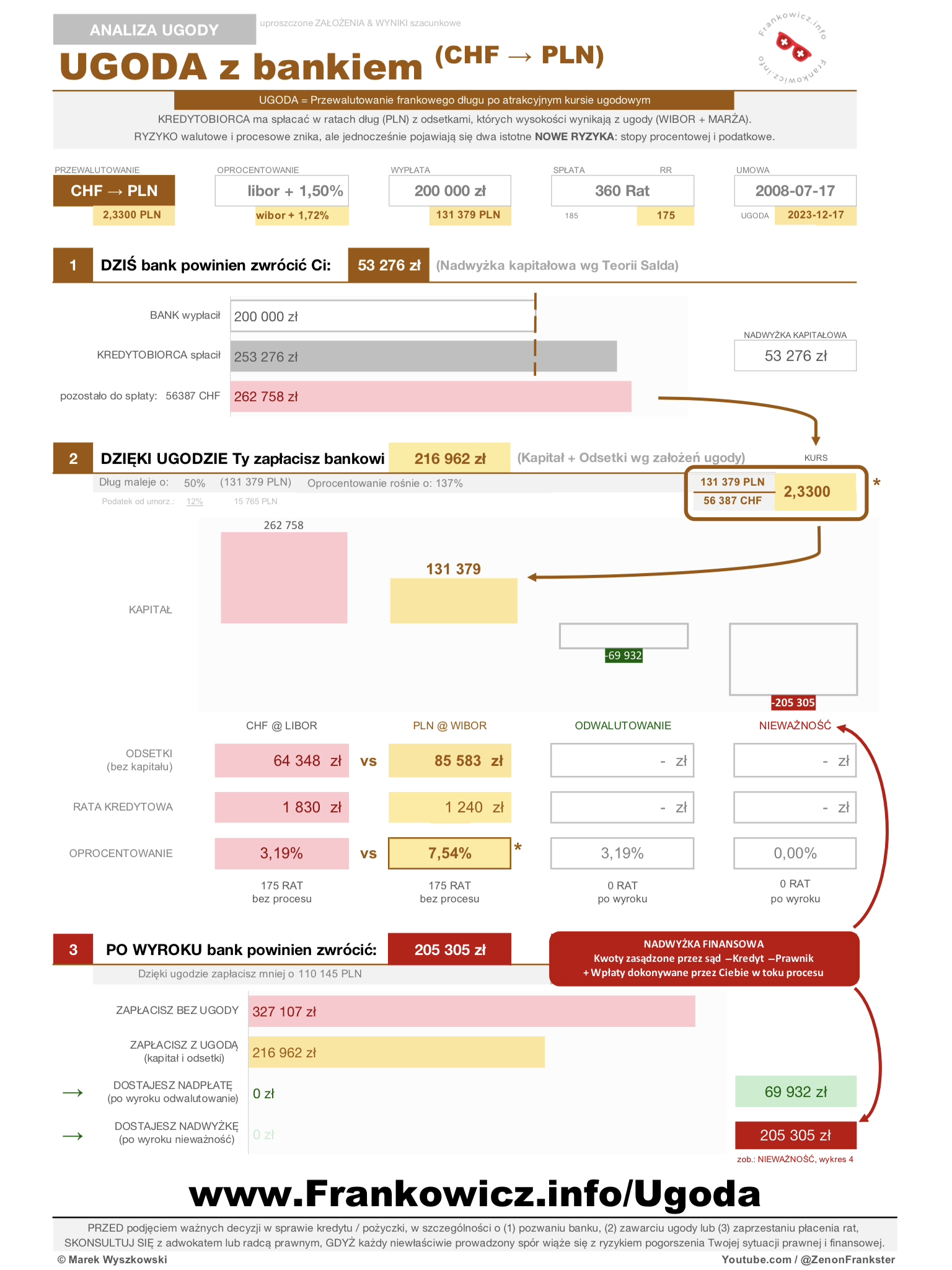

Oto porównanie kosztów obsługi kredytu w 4 wariantach, tj. przy założeniu:

1) niezawarcia ugody i spłaty kredytu CHF @ LIBOR (czerwone słupki),

2) zawarcia ugody i spłaty kredytu PLN @ WIBOR (żółte słupki)

3) uzyskanie wyroku i spłaty odwalutowanego kredytu PLN @ LIBOR (jasnozielone słupki)

4) uzyskanie wyroku ustalającego całkowitą nieważność kredytu (ciemnozielone słupki)

//–>

Dodaj komentarz

Podziel się z nami swoją opinią lub doświadczeniami. Zapraszamy do dyskusji.